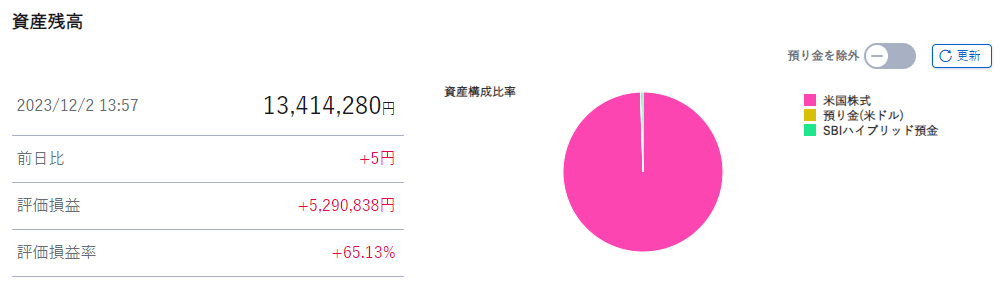

資産運用状況

資産総額は約1,341万円、損益は元本761万円に対して約+580万円でした。

資産合計

2023年9月から久しぶりのブログ更新になります。2023年後半も過去最高値を更新しています!

資産推移

資産評価額推移は以下のとおりです。

2023年11月の評価額は円建てで前年比+13.03%、ドル建てで+23.84%です。

2023年前半は金利上昇の影響をもろに受けて株価は軟調傾向でしたが、後半は好調な相場となっていて、特にナスダック銘柄が好調ですね。このまま2023年は金利上昇の影響を受けずに堅調な相場で終えてほしいものです。

個別株の損益

8月にVZを全て売却してKOとMOを買い増しと、エヌビディア(ティッカー:NVDA)を追加購入しました。NVDAは完全に高値づかみしているので、まだ損益はプラスマイナスを行ったり来たりしていますが、今後の5年後に期待しています。

スマブロ@KENは配当金を用いて、SPLGの定期買付を行っています。定期買付ルールについては、こちらの記事も参考にして下さい。

個別株の騰落率

2023年9月以降の株価はいずれも堅調に推移しています。MSFT、AMZN、GOOGLなどのグロース株(ニューエコノミー)はいずれも堅調です。

SPDR ダウ工業株平均ETF(DIA)は+22.2%、iシェアーズ S&P 500 ETF(IVV)は+33.9%、ナスダック(QQQ)は+63.6%で、DIAが低調ですが、総じて相場は堅調です。(※いずれも円ベース)

ドル円は米国との金利差拡大により150円付近まで円安になっているので、為替だけで15%ぐらいのプラス効果があります。

高配当、連続増配株等のオールドエコノミーは特にKO、PEP、ABBVは10月に大きく下落おり、厳しい状況が続いています。高配当、連続増配株等のオールドエコノミーはグロース株(ニューエコノミー)に比べて、下落耐性があるものの、好調相場に転じると最終的な成績では大きく引き離される結果となっています。

グロース株(ニューエコノミー)と高配当、連続増配株等(オールドエコノミー)の配分がかなり重要になってきます。この配分についてはいずれ記事にしたいと思います。

配当金

2023年11月の配当金は121.49ドル(17,995円)でした。

配当金推移

トータルで見ると、2023年も比較的順調に配当は伸びていますが、銘柄の入れ替えにより月毎の配当金にバラツキが生じてきました。

2023年は11月時点で年間配当金合計額1663.02ドル(246,327円)でした。ベライゾン(VZ)を売却したため、11月は前年を大きく下回りました。12月は前年同様の配当金を受領する見込みです。

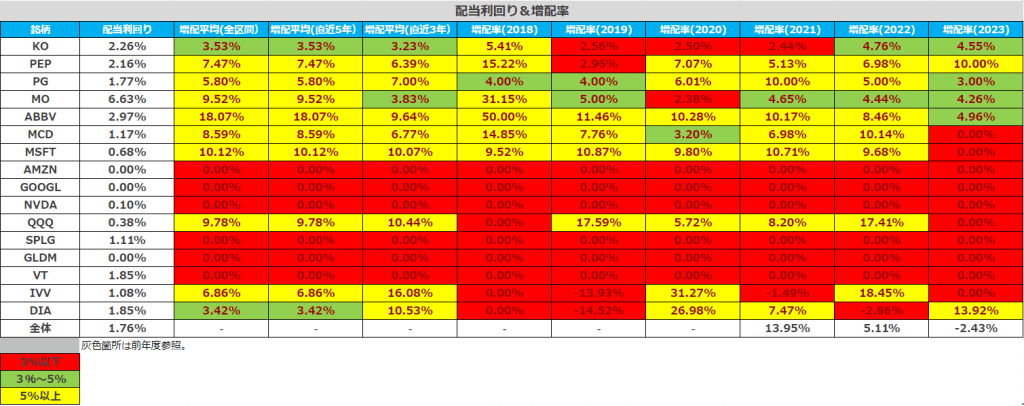

配当利回り&増配率

全体の配当利回りは1.76%です。スマブロ@KENは連続増配株ベースでポートフォリオを構築していますが、毎年配当が増えていくのが連続増配株の魅力です。

米国株は四半期(3ヶ月)毎に配当金がありますが、スマブロ@KENは毎月配当収入があるように米国株ポートフォリオを構築しています。

米国株の配当金や支払い月について興味があるという方は米国株の配当や配当月の調べ方を徹底的に解説したこちらの記事も参考にして下さい。

まとめ

2 11月の資産は円建て+13.03%、ドル建てで+23.84%

3 11月の配当金は121.49ドル(約17,995円)

4 2023年1月から11月の配当総額は1663.02ドル(約246,327円)で配当利回りは1.76%

2023年は前半の堅調な好相場から後半(10月まで)は軟調基調となっていましたが、11月は再度堅調相場となりました。円安は150円付近まで進んでいるため、全体で円ベースで見ると、損益は大幅プラスとなっている状況です。

いずれにしても、自身の許容できる損失範囲内で運用しつつ、慌てず焦らず相場から降りないことが必要です。

これからも運用ルールに沿って、現在の米国株ポートフォリオを運用していきたいと思います。

2023年版の米国株ポートフォリオ、運用ルールについては、米国株ポーフォリオを徹底解説したこちらの記事も参考にしてください。

また、管理人が実践している米国株ポートフォリオのパフォーマンスや作り方について解説したこちらの記事も参考にしてください。